基于 qstock 实现条件选股回测¶

基于 qstock 获取多只股票的历史价格数据,对选股结果进行定期调仓回测。

导入包和定义获取、处理数据、绩效评价和绘图等函数¶

qstock由“Python 金融量化”公众号开发,可用于获取各个市场的实时和历史数据。本文基于 qstock 获取历史数据,对选股结果进行回测。

# 导入包

import pandas as pd

import qstock as qs

from tqdm import tqdm

import warnings

from highcharts import Highstock

# 定义函数

# 获取调仓日以及持仓的股票

def get_change_position_date_and_stocks(selected_stocks):

# 根据报告期对应的截至日期,提取出每季度选出的股票代码

report_date_and_stocks = (

selected_stocks.groupby("报告日期的截止日")["股票代码"]

.apply(lambda g: g.values.tolist())

.to_dict()

)

# 将报告报告期对应的截至日期转换为调仓日期

change_position_date_list = []

for report_date in report_date_and_stocks.keys():

# 若报告期的截止日是第一季度的最后一天,则对应的调仓日是4月30日

if report_date.month == 3:

change_position_date = "{}{}{}".format(report_date.year, "04", "30")

# 若报告期的截止日是第二季度的最后一天,则对应的调仓日是8月31日

elif report_date.month == 6:

change_position_date = "{}{}{}".format(report_date.year, "08", "31")

# 若报告期的截止日是第三季度的最后一天,则对应的调仓日是10月31日

elif report_date.month == 9:

change_position_date = "{}{}{}".format(report_date.year, "10", "31")

else:

raise ValueError

change_position_date_list.append(change_position_date)

change_position_date_and_stocks = dict(

zip(change_position_date_list, report_date_and_stocks.values())

)

return change_position_date_and_stocks

# 获取多只股票的每日收盘价格

def get_price_of_many_stocks(code_list, start, end):

price = pd.DataFrame()

for code in tqdm(code_list, leave=False):

price_stock = qs.get_data(

code_list=code, start=start, end=end, freq="d", fqt=2

)["close"]

price_stock.name = code

price = pd.concat([price, price_stock], axis=1)

return price

# 将收益率数据转换为价格数据

def prices_from_returns(returns):

ret = 1 + returns

ret.iloc[0] = 1

return ret.cumprod()

# 计算策略评价指标

def strategy_evaluate(equity):

"""

:param equity: 每天的资金曲线

:return:

"""

# ===新建一个dataframe保存回测指标

results = pd.DataFrame()

# 将数字转为百分数

def num_to_pct(value):

return "%.2f%%" % (value * 100)

# ===计算累积净值

results.loc[0, "累积净值"] = round(equity["组合净值"].iloc[-1], 2)

# ===计算年化收益

annual_return = (equity["组合净值"].iloc[-1]) ** (

1 / (equity["交易日期"].iloc[-1] - equity["交易日期"].iloc[0]).days * 365

) - 1

results.loc[0, "年化收益"] = str(round(annual_return * 100, 2)) + "%"

# ===计算最大回撤,最大回撤的含义:《如何通过3行代码计算最大回撤》https://mp.weixin.qq.com/s/Dwt4lkKR_PEnWRprLlvPVw

# 计算当日之前的资金曲线的最高点

equity["max2here"] = equity["组合净值"].expanding().max()

# 计算到历史最高值到当日的跌幅,drowdwon

equity["dd2here"] = equity["组合净值"] / equity["max2here"] - 1

# 计算最大回撤,以及最大回撤结束时间

end_date, max_draw_down = tuple(

equity.sort_values(by=["dd2here"]).iloc[0][["交易日期", "dd2here"]]

)

# 计算最大回撤开始时间

start_date = (

equity[equity["交易日期"] <= end_date]

.sort_values(by="组合净值", ascending=False)

.iloc[0]["交易日期"]

)

# 将无关的变量删除

equity.drop(["max2here", "dd2here"], axis=1, inplace=True)

results.loc[0, "最大回撤"] = format(max_draw_down, ".2%")

results.loc[0, "最大回撤开始时间"] = str(start_date)

results.loc[0, "最大回撤结束时间"] = str(end_date)

# ===年化收益/回撤比:

results.loc[0, "年化收益/回撤比"] = round(annual_return / abs(max_draw_down), 2)

# ===每年、每月收益率

equity.set_index("交易日期", inplace=True)

year_return = (

equity[["组合收益率", "指数收益率"]]

.resample(rule="A")

.apply(lambda x: (1 + x).prod() - 1)

)

monthly_return = (

equity[["组合收益率", "指数收益率"]]

.resample(rule="M")

.apply(lambda x: (1 + x).prod() - 1)

)

year_return["超额收益"] = year_return["组合收益率"] - year_return["指数收益率"]

monthly_return["超额收益"] = monthly_return["组合收益率"] - monthly_return["指数收益率"]

year_return["组合收益率"] = year_return["组合收益率"].apply(num_to_pct)

year_return["指数收益率"] = year_return["指数收益率"].apply(num_to_pct)

year_return["超额收益"] = year_return["超额收益"].apply(num_to_pct)

monthly_return["组合收益率"] = monthly_return["组合收益率"].apply(num_to_pct)

monthly_return["指数收益率"] = monthly_return["指数收益率"].apply(num_to_pct)

monthly_return["超额收益"] = monthly_return["超额收益"].apply(num_to_pct)

return results.T, year_return, monthly_return

# 绘制净值曲线

def draw_equity_curve(

prices, returns_data=False, title="Equity Curve", output_path=None

):

# 将传入的数据修改为数据框

if not isinstance(prices, pd.DataFrame):

warnings.warn("prices are not in a dataframe", RuntimeWarning)

prices = pd.DataFrame(prices)

# 将索引修改为日期时间格式

if not isinstance(prices.index, pd.DatetimeIndex):

prices.index = pd.to_datetime(prices.index)

# 如果传入的是收益率数据,则需要转换成价格数据

if returns_data:

prices = prices_from_returns(prices)

# 初始化绘图对象

H = Highstock()

# 导入每一个资产的价格数据

for column in prices.columns:

H.add_data_set(

data=prices[column].reset_index().values.tolist(),

series_type="line",

name=column,

)

# 设置绘图参数

options = {

"title": {"text": title},

"rangeSelector": {"selected": 5}, # 1-5的数字代表默认观察窗口为1m、3m、6m、YTM、1y和All

"yAxis": {

"labels": {

"formatter": "function () {\

return (this.value > 0 ? ' + ' : '') + this.value + '%';\

}"

}, # this.value > 0 ? ' + '可以在正收益的数值前加上“+”

# 绘制纵轴为0的横线

"plotLines": [{"value": 0, "width": 2, "color": "silver"}],

},

"plotOptions": {"series": {"compare": "percent"}},

"tooltip": {

"pointFormat": '<span style="color:{series.color}">{series.name}:</span> <b>{point.y}</b> ({point.change}%)<br/>',

"valueDecimals": 2, # 默认显示的小数位

},

}

# 应用绘图参数

H.set_dict_options(options)

# 如果指定了输出路径,则输出html文件到这个路径

if output_path:

f = open("{}.html".format(output_path), "w")

f.write(H.htmlcontent)

f.close()

return H

# 读取历史选股数据(每季度 15 只)

selected_stocks = pd.read_csv(

"./selected_stocks.csv", parse_dates=["报告日期的截止日"], encoding="gbk"

) # parse_dates 将'报告日期的截止日'这一列识别为日期格式,gbk 编码支持中文

# 截取“股票代码”和“报告日期的截止日”这两列

selected_stocks = selected_stocks[["股票代码", "报告日期的截止日"]]

# 将“股票代码”的后缀“.SH”去掉

selected_stocks["股票代码"] = selected_stocks["股票代码"].apply(lambda x: x[:-3])

# 获取调仓日以及持仓的股票

change_position_date_and_stocks = get_change_position_date_and_stocks(selected_stocks)

# 获取调仓日的列表

change_position_date_list = list(change_position_date_and_stocks.keys())

计算组合收益率(使用简单加权的粗略算法)¶

使用简单加权的粗略算法计算组合收益率,这一方法存在一定的缺陷。

例如,若资产组合包含两个资产,第一个资产每天的收益率都是\(-10\%\),第二个资产每天的收益率都是\(+10\%\)。

按照简单加权的粗略算法,第一天,第一个资产的价格变成了\(1\times(1-10\%)=0.9\),第二个资产的价格变成了\(1\times(1+10\%)=1.1\),因此资产组合的净值是\(\frac{0.9+1.1}{2}=1\)。根据简单加权的粗略算法,资产组合在第一天的收益率是\(\frac{-10\%+10\%}{2}=0\)。这个结果在第一天确实是对的。

但是,第二天的时候,第一个资产的价格变成了\(0.9\times(1-10\%)=0.81\),第二个资产的价格变成了\(1.1\times(1+10\%)=1.21\),因此资产组合的净值是\(\frac{0.81+1.21}{2}=1.005\),因此资产组合在第二天的收益率是 0.5%。但是,根据简单加权的粗略算法,资产组合在第一天的收益率仍然是\(\frac{-10\%+10\%}{2}=0\)。

造成这一差异的根本原因在于,资产组合内部的权重是会随着各资产的涨跌而改变的。一个资产上涨得越多,它的涨跌幅对整个资产组合涨跌幅的影响也越大。

这里为了简便,只使用简单加权的粗略算法计算组合收益率。更为精确的算法可以是:将各股票看作是投资组合的一部分,每天跟踪这一部分净值的变化,到下一调仓日再将各部分的净值相加,即得到整个投资组合的净值。

# 创建空数据框,用于存放组合收益率

portfolio_return = pd.DataFrame()

# 对每一个调仓日,获取当日的股票价格,将价格转换为收益率,并计算组合在这段持有期的收益率

pbar = tqdm(change_position_date_list)

for change_position_date in pbar:

pbar.set_description("正在计算从%s开始的组合每日收益率" % change_position_date)

# 获取这一个调仓日至下一个调仓日之间的持仓股票价格

code_list = change_position_date_and_stocks[change_position_date]

# 获取下一个调仓日

if (

change_position_date == change_position_date_list[-1]

): # 如果是最后一个调仓日,则下一个调仓日在change_position_date_list中找不到,需要手动设置为2022年8月31日

next_change_position_date = "20220831"

else: # 否则下一个调仓日可以直接在change_position_date_list中找到

next_change_position_date = change_position_date_list[

change_position_date_list.index(change_position_date) + 1

]

# 获取这一个调仓日至下一个调仓日之间的持仓股票价格

stock_price = get_price_of_many_stocks(

code_list=code_list, start=change_position_date, end=next_change_position_date

) # fqt=2表示后复权

# 将价格转换为收益率,且删除全是空值的行(即第一行)

stock_return = stock_price.pct_change().dropna(how="all")

# 对收益率进行加权求和,得到组合收益率,并将结果添加到portfolio_return中

portfolio_return_in_this_quarter = stock_return.mul(

1 / len(stock_return.columns), axis=1

).sum(axis=1)

portfolio_return = pd.concat(

[portfolio_return, portfolio_return_in_this_quarter], axis=0

)

获取组合净值和基准指数净值¶

# 获取中证500指数的价格

index_price = qs.get_price(

code_list=["中证500"], start="20100504", end="20220831", freq="d", fqt=2

)

# 将中证500指数的价格归一化

index_price = index_price.div(index_price.iloc[0])

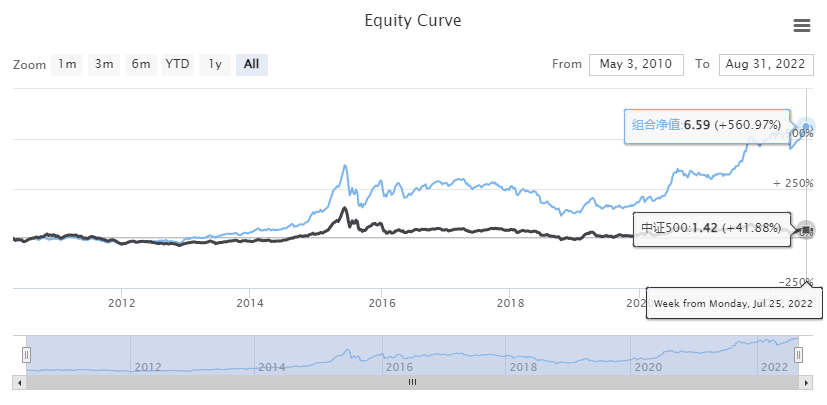

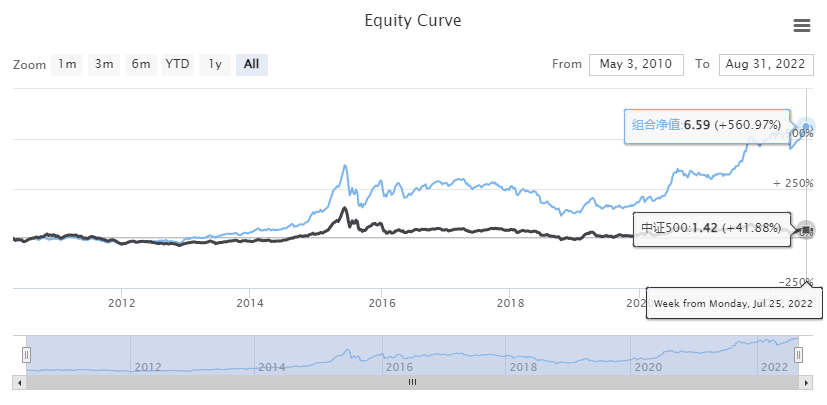

绘制净值曲线¶

绩效评价¶

| 0 | |

|---|---|

| 累积净值 | 6.31 |

| 年化收益 | 16.11% |

| 最大回撤 | -56.75% |

| 最大回撤开始时间 | 2015-06-12 00:00:00 |

| 最大回撤结束时间 | 2018-10-18 00:00:00 |

| 年化收益/回撤比 | 0.28 |

| 组合收益率 | 指数收益率 | 超额收益 | |

|---|---|---|---|

| 交易日期 | |||

| 2010-12-31 | -3.12% | 11.33% | -14.45% |

| 2011-12-31 | -26.29% | -33.83% | 7.53% |

| 2012-12-31 | 32.59% | 0.28% | 32.31% |

| 2013-12-31 | 36.37% | 16.89% | 19.48% |

| 2014-12-31 | 78.17% | 39.01% | 39.17% |

| 2015-12-31 | 68.05% | 43.12% | 24.93% |

| 2016-12-31 | -3.76% | -17.78% | 14.02% |

| 2017-12-31 | -6.39% | -0.20% | -6.19% |

| 2018-12-31 | -36.16% | -33.32% | -2.84% |

| 2019-12-31 | 27.43% | 26.38% | 1.05% |

| 2020-12-31 | 49.32% | 20.87% | 28.45% |

| 2021-12-31 | 44.83% | 15.58% | 29.24% |

| 2022-12-31 | 3.05% | -16.36% | 19.40% |

| 组合收益率 | 指数收益率 | 超额收益 | |

|---|---|---|---|

| 交易日期 | |||

| 2010-05-31 | -10.60% | -7.44% | -3.17% |

| 2010-06-30 | -8.02% | -10.72% | 2.70% |

| 2010-07-31 | 15.30% | 14.37% | 0.93% |

| 2010-08-31 | 10.09% | 9.50% | 0.59% |

| 2010-09-30 | -9.61% | 1.55% | -11.16% |

| ... | ... | ... | ... |

| 2022-04-30 | -10.71% | -11.02% | 0.31% |

| 2022-05-31 | 4.69% | 7.08% | -2.38% |

| 2022-06-30 | 5.59% | 7.10% | -1.51% |

| 2022-07-31 | 6.65% | -2.48% | 9.13% |

| 2022-08-31 | -4.40% | -2.20% | -2.20% |

148 rows × 3 columns